高位短暂整理后,铁矿石期货在度起航,继上周五夜盘小幅冲高后,昨日连铁延续强势,09合约涨停接近涨停(8%),触及近四个月高点,远月合约涨势同样喜人,市场交投活跃。当前,部分品种供需偏紧问题依然存在,高低品价差持续拉大,而上周末北方主要港口禁航无疑加重了这一现象,钢厂对下半年预期的转变导致其补库风格出现变化,推升矿价不断走强。短期看,禁航对到港量的影响将持续1-2周,在高品矿库存占比较低而钢厂需求不减的情况下,铁矿将维持强势,1709合约周内将上探至580元,1801合约则有望涨至550元。

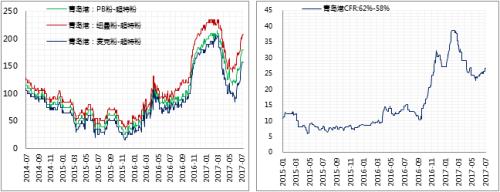

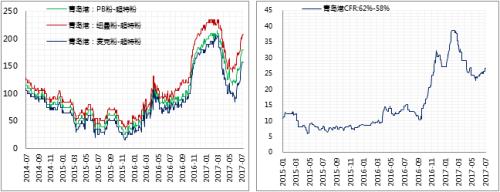

7月23日当周,澳巴矿山发货量涨跌互现,澳洲发往中国的铁矿石总量为1339万吨,增加239万吨,巴西总发货量为704万吨,减少28.2万吨,北方港口到货量为1046万吨,环比减少93万吨,根据航行时间推算,原预计7月30日当周澳巴矿山到货量将为1579万吨,环比下滑56万吨,8月6日到货1710万吨,环比增131万吨,但由于军演致使7月27日8时至29日18时将在青岛至连云港以东海域实施禁航,从而对未来一周铁矿石的运输产生影响,因此近两周北方主要港口到货量将再次基础上大幅下滑,而整个八月铁矿石到货量也将随之下降。我们从上周北方六港库存结构看,主流高品粉矿库存降幅明显,其中PB粉下降40万吨,纽曼粉下降14万吨,降幅分别为5%和10%,同期高品粉矿占比为17.3%,较上周提升1.7%,但整体看仍在历史偏低水平运行。同时,普氏指数中65%与58%的价差目前升至41.9美金,6月至今已上升15.7%,PB粉与超特粉价差为178元,周增7元,月度增加43元,年度增88元,价差的持续拉大也印证了结构性问题的存在。在交易所对交割规则进行修改后,PB粉等主流粉矿与盘面价格的联动性更强,因此其供需情况对于期货价格的影响也相对加大,推动期货价格不断上涨。

青岛港(4.42 +0.00%)主流铁矿石价差变动情况普氏指数高低品价差变动情况

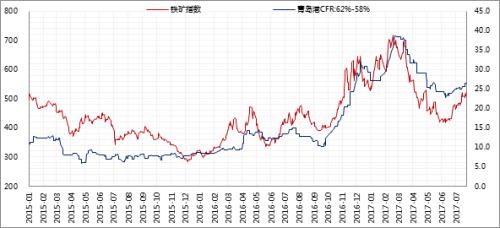

我们认为本轮铁矿石期货的上涨,即对于09合约而言,其从420一线涨至当前570主要是分为三个阶段:第一是420至500,这一阶段我认为主要是年中流动性超预期宽松所引发的正预期差所致,即央行为避免在年中发生资金过度紧张的情况而提前投放大量流动性,导致资金面偏紧预期落空,由此引发大宗商品普遍反弹,铁矿石由于前期在黑色系中跌幅过深故反弹力度也相对较大;第二是500-530,这一阶段我认为是钢厂对下半年钢材需求及盈利情况预期转好而开始对原料补库所致,钢厂盈利水平长时间处于高位,电弧炉产量对于钢材供需缺口的填补难度较大,宏观数据持续向好等因素均使得钢厂预期转向,进而提高了原料补库热情,6月初以来钢厂进口矿库存已有22.5天快速升至27天,进而带动了矿价的上涨;第三是昨日的大涨,这主要是源于上周最后几日北方主要港口禁航引发的铁矿到货量减少所致,在本就存在部分品种紧缺的情况下,此次运输受限将使这一情况加剧,推迟了结构性问题的缓解。综合三个阶段看,我们认为铁矿石近一个月32.5%的涨幅核心因素即为:预期转向而引发钢厂补库。短期看,这轮补库已基本结束,27天的库存也处于相对高位,在矿价持续拉涨后钢厂应该是以按需采购为主,但对于主流高品矿而言,其供需关系仍将紧张,所以我们要持续关注其价差变动情况,预计矿价的强势将持续到八月中旬,后期港口到港量的爆发将使结构性问题逐步缓解,所以对于期价而言,追高风险相对较大,但临近交割月,现货主流品种的强势将引发近远月价差的扩大,建议做多9、1价差。

图:铁矿石盘面价格与现货价差相关性较高

但对于后市而言,即9月份后期我们对铁矿石仍维持谨慎偏悲观的态度,虽然近日高盛将未来三个月预期价由50美金上调至70美金,但在钢厂产能利用率增至瓶颈,铁矿石下半年发货量增加的情况下,若结构性问题得以缓解,矿价在当前价格的合理性将受到质疑。